この記事を書いているのが2021年2月末ですが、日経平均は30,000円の大台を突破し、アメリカのダウやS&P500も過去最高値を突破するというバブル相場のような感じとなっています。(僕を含め)多くの個人投資家がリスク資産である株やビットコイン等を買い向かっていますが、本当にそれだけでいいのでしょうか?リスクはないのでしょうか?

今回は、そんな疑問を自分自身が抱き、「国債」に焦点を当ててみました。今回ご紹介するのは、米国国債1-3年ETF「SHY」、米国国債7-10年ETF「IEF」、米国国債20年超ETF「TLT」です。

はじめに:なぜ債券に投資するのか

2020年は、3月にコロナショックがあり、大きく株価が下がりました。米国のS&P500に連動するETF「SPY」も、わずか1ヵ月で32%程株価が暴落しました。(下図参照)

では、米国国債に連動するETFの値動きはどうなっていたでしょうか?今回ご紹介する、「SHY」を赤、「IEF」を青、「TLT」を緑で示しています。

少し分かりにくいかもしれませんが、2020年の3月の部分を見てもらうと、どの債券ETFも上昇していることが分かると思います。

これが、債券(ここでは国債)の強さを表しています。つまり、「債券は、株価暴落時に強い」のです。

時々皆さんは、株と債券の割合を60:40にしようとか、株だけに投資するのはリスクが高いよと聞いたことがあるかと思います。これは、リーマンショックやコロナショックなどの暴落相場が来たときに、株はどかっと売られてしまい、一気に損失を抱えてしまうリスクがあるからです。

一方で、債券は原則「元本が保証されており、債券の発行体が倒産しない限り、元本に利息が付いて返ってくる」という非常に安全な投資商品です。中でも米国の国債は、世界で最も安全な金融商品と考えられ「リスクフリー」な商品であると言われています。

当然、「リスクフリー」なのであれば、「リターン」も低いです。例えば、上述のSPYに10年前に100万円投資していれば現在は約300万円になっていますが、SHYだと100万円→103万円、IEFは100万円→125万円、TLTは100万円→154万円とトータルリターンでは圧倒的にSPYに軍配があがります。

それではなぜ債券に投資するべきなのか、もう一度考えてみましょう。

債券に投資する理由①:現金の代わりに債券に投資をする

現在、日本ではメガバンクの普通預金金利が0.001%、定期預金金利も0.002%と現金をただ預金していただけでは雀の涙程の利息しか付きません。一方、仮に米国国債ETFであれば、SHYが0.94%、IEFが1.08%、TLTが1.50%の分配金を年間で支給しており、現金として置いておくのであれば米国債券ETFに投資しておいた方がお金が増えると言えます。

債券に投資する理由②:インカムゲインとキャピタルゲインの両方を狙える

債券ETFは利回り1%前後と利回り自体は高くはないですが、それでも預貯金よりはインカムゲインが見込めることに加えて、株価暴落時にはキャピタルゲインも狙うことができます。これは、先ほども言ったように株価暴落時は「リスク資産」が軒並み売られ、安全資産である「国債」が買われる傾向があるからです。その際には債券価格が上昇し、キャピタルゲインも得ることが可能です。

債券に投資する理由③:値動きが安定的

債券ETFは、「値動きがあまりない=リスクが低い」ことが魅力の一つです。例えば、リスクを計るときに、標準偏差を使うことがあります。標準偏差が高い程中央値からの株価の変動幅が大きく、標準偏差が低いほど中央値からの株価の変動幅が小さいためリスクが低いと見なされます。

以下がS&P500に連動するETF(IVV)の標準偏差を含めた数値になります。

| 商品名 | 標準偏差 (過去3年間のデータ) |

| SHY(米国国債1ー3年ETF) | 1.21% |

| IEF(米国国債7ー10年ETF) | 5.25% |

| TLT(米国国債20年超ETF) | 13.05% |

| IVV(S&P500 ETF) | 18.65% |

ご覧の通り、S&P500に投資する場合に比べて債券ETFは標準偏差が低いことが分かると思います。また、国債は満期までの期間が長いほど標準偏差(値幅のブレ)が大きくなることも同時に覚えておきたいです。

個人投資家の債券ETFの買い時とは?

債券に投資する理由は分かったけど、じゃあいつ債券ETFを買えばいいの??ということを次は掘り下げたいと思います。

個人投資家が債券ETFに求めるものはずばり「利回り」です。利回りが高ければ高いほど、もらえる分配金も増えるし、債券価格が上昇した時のキャピタルゲインも狙えるからです。

債券価格と利回りの関係ですが、

債券価格が下落したら、利回りは上がる

という法則があります。

つまり個人投資家目線では、債券価格が下落した時に債券ETFを購入し、高い利回りを享受するとともに、再び債券価格が上昇した所で売ればインカムゲインもキャピタルゲインも得ることができます。(もちろん短・中期売買目線でなく、債券ETFを長期で保有するという戦略もあります。)

利回りを見る際の指標はなに!?

上記で、個人投資家は「債券の利回りが高い時(=債券価格が安い時)」に投資をすればインカムゲインもキャピタルゲインも狙えると話しました。では利回りは具体的にどこを見ればいいのでしょうか?

まず、長期の国債ETFである、IEFやTLTの基準となってくるのが、10年国債や30年国債の利回りです。

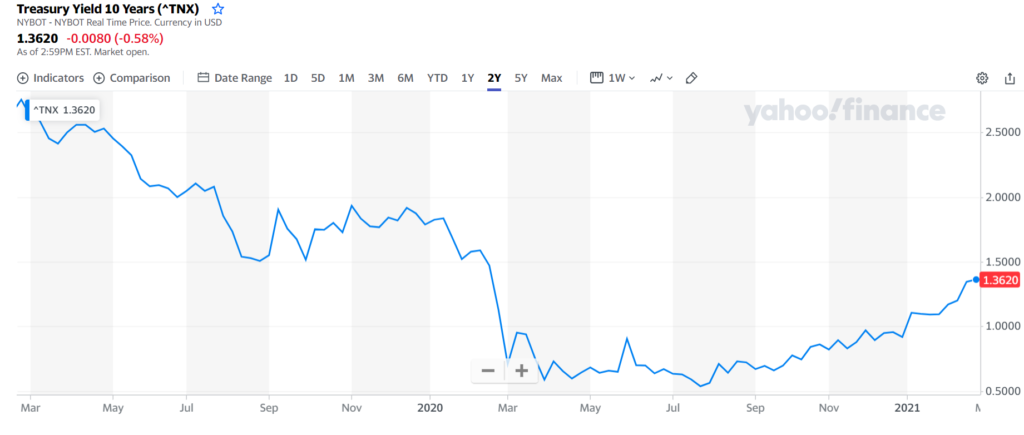

下図は10年国債の利回りを表しています。

これを見ると、2020年の3月に大きく下落しています。これは、コロナショックによる株価暴落で、投資家がリスクフリー資産である米国国債を買いに向かった結果「債券価格が上昇し、利回りが低下」したことにあります。

しかし、昨年末頃から、徐々に利回りが上昇してきていることが分かります。これは、ワクチンの開発が成功したことに加えて景気が回復に向かっていることから、投資家がリスクフリー資産である債券を売って、株などのリスク資産に資金を振り替えていることを意味します。

このことから、「現在債券価格が下落し、利回りが上昇基調にある」と言えます。

まとめ:債券をポートフォリオに組み込む

今一度今回紹介した債券ETFを整理してみます。

| 商品名 | 利回り | 標準偏差 |

| SHY(米国国債1ー3年ETF) | 0.94% | 1.21% |

| IEF(米国国債7ー10年ETF) | 1.08% | 5.25% |

| TLT(米国国債20年超ETF) | 1.50% | 13.05% |

短・中期債を中心としたSHYは利回りは低いですが、値幅のブレが非常に少ないので、「現金の代わり」に投資することもできる商品だと思います。

長期債に投資するIEFは、無難だとは思いますが、個人的には利回りも値幅のブレも中途半端で少し投資しづらい印象を持っています。かなり保守的な投資家には良いかもしれません。

超長期債に投資するTLTは、株程値動きは大きくないですが、そこそこ値動きがあるETFなので、投資のタイミングを見極める必要があると思っています。現在は、直近の高値171ドル→141ドルまで値を下げてきており、少し割安な水準まで落ちてきている印象があります。ここから更に10年債や30年債が売られ、利回りが上昇すればTLTの価格もさらに下げることが予想されるので、個人投資家としては割安で購入するチャンスかもしれません。

※当ブログでは特定の銘柄に関する記述がありますが、投資を推奨するものではありません。投資の際は自己判断でお願いします。