AGGはiシェアーズ・コア米国総合債券市場ETFと言います。「バークレイズ米国総合インデックス」への連動を目指しています。2021年3月9日現在、経費率は0.04%、純資産総額は842億9,500万ドルで米国全体のETFの中で8番目に大きいETFとなっています。運用は大手のブラックロック社が行っています。

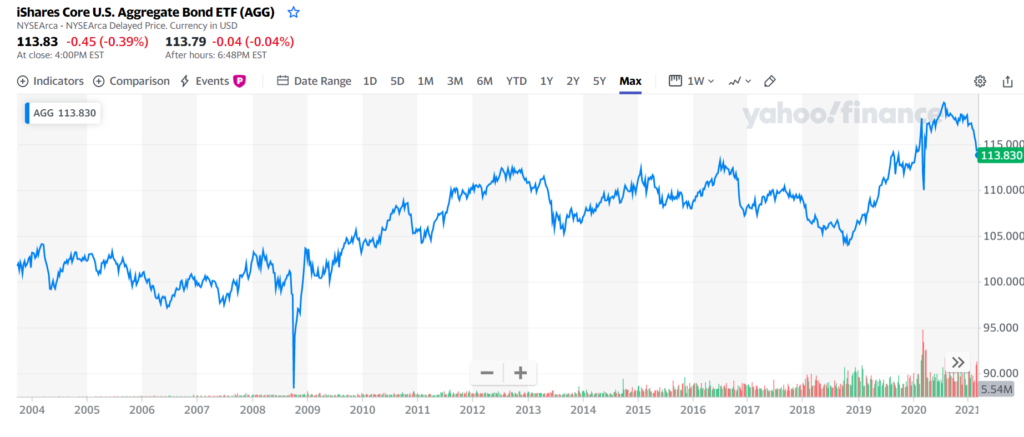

iシェアーズ・コア米国総合債券市場ETF【AGG】のチャート

2003年の設定来チャートを見ると、2008年のリーマンショック時を除いて安定した推移を見せています。ただ、リーマンショック時の株価の下げも実は-12%程度なので、20%以上下げることもある株式と違い底固い値動きをすることが見て取れます。

次に、直近1年間のチャートを見てみましょう。

これを見ると、2020年の7月末に120ドル近辺の高値を付けていますが、現在は113ドル台まで株価が下がってきており、ほぼコロナ前の水準まで戻ってきています。

iシェアーズ・コア米国総合債券市場ETF【AGG】の分配金実績と利回り

| 年 | 分配金 |

| 2020年 | 2.53ドル |

| 2019年 | 3.04ドル |

| 2018年 | 2.89ドル |

| 2017年 | 2.54ドル |

| 2016年 | 2.58ドル |

| 2015年 | 2.64ドル |

| 2014年 | 2.63ドル |

| 2013年 | 2.47ドル |

分配金は2.50ドル~3.00ドルの範囲で推移しており、安定した分配金が期待できます。また、毎月分配金が出ることもこのETFの特徴です。

2020年実績の分配金利回りは現在の株価(113.83ドル)に対して、2.22%です。前回の記事で紹介したLQDの分配金利回りが2.82%なので、それより少し低い水準にあります。

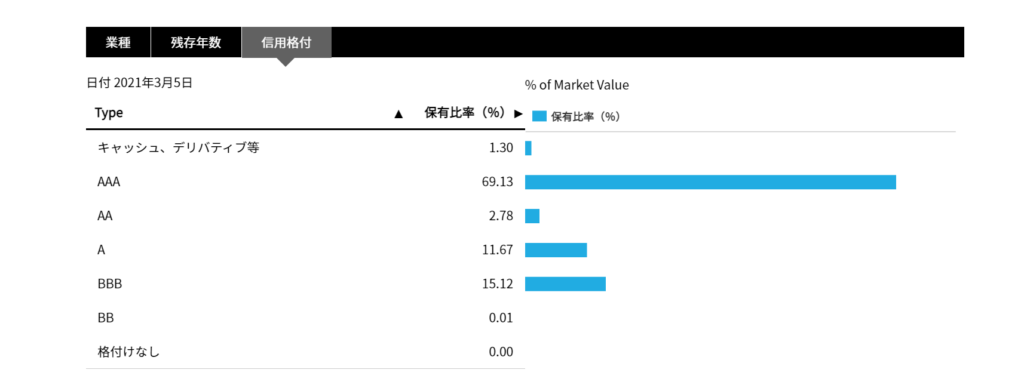

iシェアーズ・コア米国総合債券市場ETF【AGG】の構成と信用格付け

2021年3月現在、8,440種類の債券に分散投資をしています。

「総合債券市場」という名称にもあるように、米国債、政府関連債、社債、モーゲージ担保証券(MBS)、国際機関が発行する債券など幅広い債券銘柄に分散投資されています。

また、財務的信用力の高さを証明する格付けも非常に高く、最も格付けの高いAAAの債券が約70%を占めています。

他の債券ETFとの値動きの比較

次に、別の債券ETFとの値動きの違い(=リスクの違い)を見ていきましょう。ここでは、リスクを計る指標として標準偏差を使います。標準偏差が低いほど値動きの幅が小さく、リスクが低いと見なすことができます。

| 銘柄名 | 標準偏差 |

| TLT(米国国債20年超ETF) | 13.05% |

| LQD(米国投資適格社債ETF) | 7.65% |

| AGG(米国総合債券ETF) | 3.35% |

これを見ると、AGGは標準偏差が3.35%と、他の債券ETFと比べてもリスクがかなり低いことが分かります。ちなみに、米国の株価指数であるS&P500に投資できるETF「IVV」の標準偏差は18.65%なので、どれだけAGGの標準偏差が低いかが分かるかと思います。

まとめ:AGGは債券ETFの王様

僕は、債券ETFの中でどれか一つだけ選べと言われたら迷わず「AGG」と答えるでしょう。

それは、総合債券ETFという名称にある通り、国債から社債、不動産担保証券に渡るまで実に8,440種類の債券に分散投資されていることや、値動きの幅を表す標準偏差が3.35%とリスクが低いことが理由にあります。

さらに、リスクが低いと言っても、分配金利回りが2.22%と確実に「インカムゲイン」が獲得できることから、まさに「債券ETFの王様」と言うにふさわしい銘柄なのではと考えます。

※当ブログでは特定の銘柄に関する記述がありますが、投資を推奨するものではありません。投資の際は自己判断でお願いします。